“这是价值事务所的第1565篇原创文章”

2023年,爱美客算是完美收官,整体实现了比较不错的增长,又一次通过自己的业绩向市场证明,医美在国内的景气度,一如既往的高。

公司全年实现销售收入 28.69 亿元(yoy+47.99%)、归母净利润 18.58 亿元 (yoy+47.08%)、扣非归母净利润 18.31 亿元(yoy+52.95%)。根据卖方分析师的调研数据,爱美客2024年一、二月份的增速也非常亮眼,到了三月甚至还进一步加速,按照相关卖方的预测,这一趋势应当能够贯穿全年。

换句话说就是,2024年爱美客大概率会有十分不错的增长。

01

价值事务所2023成绩单简评

爱美客的业务构成非常简单,当下以及相当一段时间内的业绩来源都是嗨体和濡白天使系列,基本可以直接带入到下面的溶液及凝胶类(其余产品贡献的增速非常有限)。

基本盘嗨体

嗨体系列算是爱美客的基本盘,《小红书医美行业2023年年报》显示,“嗨体”在医美年度热搜词中名列前茅,并在医美/护肤需求类搜索中频繁出现。

要知道,玻尿酸在国内是非常“卷”的存在,拥有批文的合规产品有大几十种,下图列了比较核心、在市场上有一定知名度的产品,但嗨体的优势就在于,它是目前市场上唯一经过适应症认证的颈纹治疗注射产品,非常独特,有可以区别于其他产品的市场地位,无论在医疗机构还是消费者的认知里,颈纹治疗与嗨体品牌的关联已经非常紧密。

正是得益于这样的差异化,使得爱美客的嗨体品牌能够在玻尿酸红海中脱颖而出,而正是得益于颈纹针的带动,整个嗨体系列在终端都会比较好推。根据相应机构的数据,2023年,嗨体1.5颈纹针大概收入8.3亿,同比增长22%;应用于眼周的嗨体1.0熊猫针大概收入5.2亿,同比增长20%;嗨体2.5的基础水光针大概收入1.8亿,同比增长54%。

相应机构预测,嗨体系列2025年营收有望达 24.2 亿元, 2022-2025 年 CAGR 达23%。

第二曲线天使针

爱美客2023年之所以能实现整体营收近50%的增长,核心在于凝胶类产品的高增长(这里面最大的功臣就是天使针)。

前文提到玻尿酸算是一个红海市场,因为供给过多,它的价格已经算是“破位”,对于各大医美机构而言,玻尿酸已经从一款利润产品变成了引流产品。我们前文提到的爱美客嗨体2.5水光,对于终端机构而言,就是一款给光子嫩肤/热玛吉做搭配套餐的产品,定价也就几百块,根本赚不到钱。

当然,不止2.5嗨体水光,其他的玻尿酸价格也不断下行,机构也很难赚到钱,因此,对于终端机构而言,其实非常迫切地需要一些高毛利、高客单价的产品来满足他们的盈利需求。

而爱美客的天使针(包括华东医药的少女针、艾维岚的童颜针,这三者是竞品)以及我们之前讲过的锦波生物的胶原蛋白针就完美符合了当下机构们的需求,终端机构是非常有动力去推的。

与华东医药快速铺展渠道不同,爱美客采取了先慢后快的策略,这有点类似于美妆领域的国际大厂欧莱雅,更加谨慎和稳定,或许能收获更长期持续的增长。

截至2023Q3,濡白天使已经进入1000+家医美机构,授权1000+名医生,2023全年濡白的医生数量应当在1300-1400名,结合机构测算数据,2023年濡白+如生天使大概实现收入8.4亿的样子,同比增长170%+。

这里也额外解释一下,如生天使是爱美客于2023年 7 月发布的新品,其产品线定位类似于濡白天使,只是包装规格为 0.75ml/支(濡白天使规格为 1ml/支)。它主要用于浅层面部轮廓填充,延展性平铺填充,提升浅层脂肪室并保持一定的支撑性,相对于濡白天使,它的延展性更好,效果更持久。大家就简单理解为似嗨体几点几一样的系列产品就好了,不论濡白还是如生,我们都归入天使针就好。

相应机构预测, 2025年天使系列营收有望超 20 亿元,2022-2025 年CAGR有望达 80%+。

第三曲线肉毒素

2025年,爱美客的肉毒素基本能上市了。

在国际市场,肉毒素一直是个长久不衰的大品种,在非手术轻医美领域的地位远胜玻尿酸。2022年数据显示,肉毒产品的全球疗程数增速为26%,远高于整体注射项目7.8%的增速。根据相关机构数据,2023年全球肉毒市场的销售额为770亿美元,而到2030年,这个数字将增至1850亿美元。

对比全球,国内的肉毒素市场增速自然更快,根据弗若斯特沙利文的预测,国内肉毒素市场在2030年有望突破3000亿。

这么大个潜力市场,在2020年之前,国内仅有两款合规的A型肉毒产品,分别是进口的保妥适和国产的衡力,一个打高端一个走低端。随着2020年英国的吉适和韩国的乐提葆加入,市场才开始有点竞争,2024年又新上了款德国的xeomin,算是有些竞争了,不过,他们在市场定位和价格策略上各有侧重,因此整体竞争格局还算好。

其中,吉适的定位更接近于保妥适,注重产品质量和注射效果,价格相对适中,成为了保妥适的一个有效替代品。乐提葆则更接近衡力的市场定位,同样以性价比见长。而新上市的xeomin最大特点是可以在室温下储存,与大多数需要冷藏甚至冷冻保存的肉毒产品相比,无疑在销售和运输过程中拥有极大的便利,预计未来的市场表现将十分良好。

当下整个市场的竞争格局大致是这样的:

高端:保妥适占40%(零售价格5-8k)、吉适8%。

中端:乐提葆占10%(零售价3-5k)。

低端:中国兰州生物衡力占42%(零售价2-3k)。

爱美客待获批的韩国Hutox,预计将在2025年上市,是除当下已上市的五款产品外跑得最快的(另一个进度相当的是华东医药,其肉毒素预计最快会在2024年底上市),零售价3-5k,打中端市场。

考虑到爱美客的营销能力以及肉毒素的可观前景,相关机构预计首年即能贡献约两亿元的收入,随着市场的进一步开拓和品牌影响力的提升,到2030年,该产品有望成为十亿元级别的重磅单品,为公司带来较为显著的业绩增长。

再往后

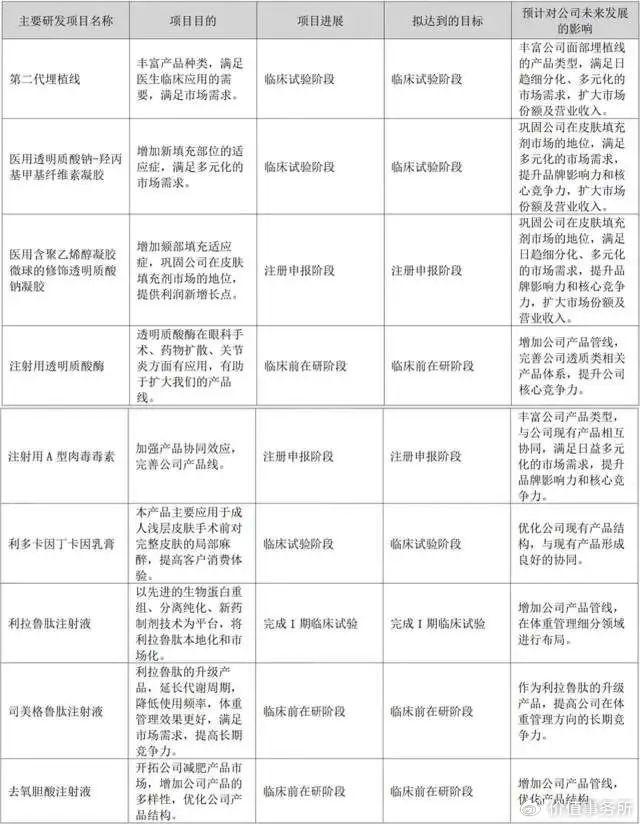

2023全年,爱美客研发投入达2.5亿人民币,同比增长 44.49%,在研项目有序推进。除肉毒素外,用于纠正颏部后缩的医用含聚乙烯醇凝胶微球的修饰透明质酸钠凝胶处于注册申报阶段;第二代面部埋植线、利多卡因丁卡因乳膏处于临床阶段;透明质酸酶处于临床前阶段。

至于爱美客自研的减肥管线(利拉鲁肽和司美),进度太靠后,等它上市黄花菜都凉了,几乎可以忽略不计。不过,公司也有补救办法,与北京质肽生物签订了关于司美格鲁肽注射液的独家合作协议,预计最快2025-2026年上市,爱美客甚至还以0.5亿元投资获得北京质肽生物4.89%股权,加强绑定,这家公司的减肥产品管线丰富,包含月制剂、口服、双靶点跟三靶点产品。

此外,公司还与韩国 Jeisys 签署经销协议,将其旗下两款皮肤无创抗衰仪器引入国内市场,实现在能量源设备管线方面的突破。

值得一提的是,前文提到的代理的韩国肉毒素背后的Fewnessfee公司,爱美客也拥有其25%股权,不排除未来会引进他们更多的产品。除了同爱美客合作的肉毒素外,Fewnessfee旗下还有德玛莎水光注射仪、艾莉薇玻尿酸等在国内外市场都享有较高知名度的产品,其背后的母公司FewnessGloba也是韩国Top 10 制药和美容公司,因此,这两者未来必然还会有更多的合作。

02

价值事务所最后

总的来说,爱美客未来几年的业绩还是非常有保障的,此前公司有一个股权激励方案,2022年营收19.39亿,净利润12.68亿。

按照激励第一个归属期,2023年营收、净利润增速分别是45%、40%,实际营收、净利润增长47.99%、46.29%,假如2024年公司依然按激励完成,那么对应2024年的营收是39.36亿,净利润是23.96亿。

公司近期公布的一季报整体也挺不错的,一如既往地稳健。营收8.08亿元,同比增长28.24%;归属于上市公司股东的净利润5.27亿元,同比增长27.38%;扣除非经常性损益后的净利润5.28亿元,同比增长36.53%。